.png)

金融股集体发力,沪指早盘强劲拉升涨近1%,银行股中,杭州银行、宁波银行、平安银行涨逾5%,常熟银行、招商银行、兴业银行、建设银行、成都银行、光大银行、南京银行、江苏银行等涨逾3%,无锡银行、长沙银行、张家港行、贵阳银行、北京银行、青农商行、江阴银行、华夏银行、民生银行等涨逾2%。

券商股也接近全线飘红,华安证券涨逾4%,东方财富、招商证券涨逾2%,湘财股份、第一创业、兴业证券、海通证券、中信证券、西南证券、锦龙股份、西部证券、东方证券、华林证券、国泰君安等20多只券商股涨逾1%。

消息面上,第三季度GDP数据今日发布,A股在GDP数据前大幅拉升,数据公布后有所回落。

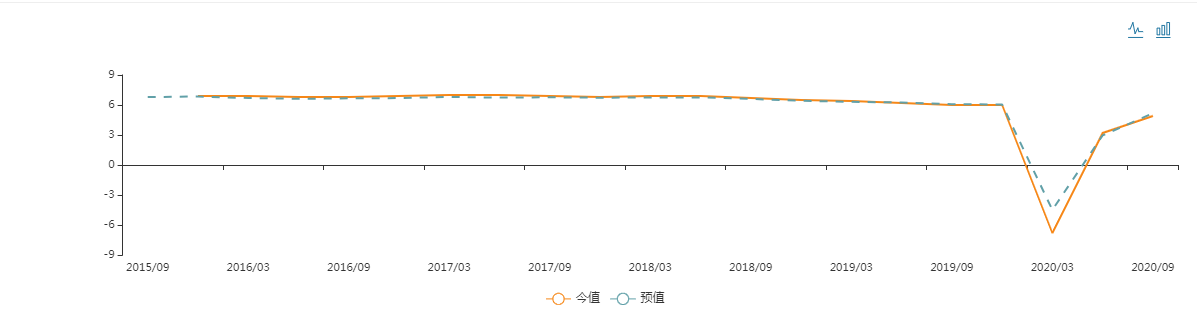

近5年GDP季度增长率

WIND数据显示,三季度中国经济增速加快至4.9%,较前值3.20%大幅回升。之前共有17家机构发布三季度GDP数据预测,预测最大值为5.70%,最小值为4.20%,平均值为5.17%。

前三季度经济增长由负转正,初步核算,前三季度国内生产总值722786亿元,按可比价格计算,同比增长0.7%。

申万宏源认为,三季度我国经济呈现鲜明的“地产基建投资拉动+出口暂时性高增拉动”结构,正是在这样的背景下,我国居民消费的稳健恢复路径可以保证在不依赖额外的消费刺激和扭曲政策的情况下,3季度GDP同比仍可达到5.6%左右。综合来看,我国下半年的经济增长已经基本恢复到了正常的趋势水平,并且不会对2021年的经济政策空间造成明显的“长尾扭曲效应”,这样的总量和结构表现是殊为不易的。

此前,华安证券测算三季度GDP增速有望回复到5-5.5%的水平,但这仍未恢复到疫情前6%左右的潜在增速 水平。

央行下调外汇风险准备金率 释放对人民币升值的预期管理

10月10日,央行公告宣布自2020年10月12日起,将远期售汇业务的外汇风险准备金率从20%下调为0。

远期售汇业务是银行对企业提供的一种汇率避险衍生产品,企业通过远期购汇能在一定程度上规避未来汇率风险,由于银行相应需要在即期市场购入外汇,这会影响即期汇率,通过征收一定的外汇风险准备金可抑制汇率较强贬值预期时的“羊群效应”。这一政策工具创设于2015年“811”汇改之后,初衷是缓解当时的人民币贬值压力,此后在2017年9月和2018年8月,也即人民币汇率单边变动幅度较大时使用。

浙商证券认为,在人民币升值的背景下,央行调节外汇管理政策,释放出针对汇率的预期管理信号。在此背景下,利率和汇率作为作为货币政策的一体两面,接下来投资者关于货币政策边际放松的逻辑或进一步发酵。

9月社融数据超预期

整体而言,9月社融数据超市场预期,M1和M2均较8月回升。从9月数据来看,其中,企业中长期贷款较超预期,关键驱动因素在于,制造业景气在持续改善。

浙商证券认为,在全球制造业逐步修复的背景下,以1-2个季度的时间维度看,企业中长期贷款或仍对M1形成正面支撑。此外,尽管宽松程度在边际下降,但考虑到前期货币政策始终相对克制,后续政策的调整也将较为温和。综合而言,以1-2个季度的时间维度看,M1整体处在相对平稳的阶段。在此背景下,权益仍有较多的结构性机会。

美国大选逐步明朗化

结合美股历史表现,1980年以来,在美国大选年份,大选前1个月标普500上涨概率为40%,大选前2个月标普500上涨概率为50%,在美股长期处在上涨趋势的背景下,相比较而言,美国大选前美股表现确实偏弱。”

从近一个月的全球大类资产表现来看,即权益和商品普遍出现调整,反映出,投资者对美国大选前的不确定担忧已经在压制风险偏好。

浙商证券认为,站在当前,距离大选仅剩20天左右,而民主党在大选中席卷两院的可能性正在显著上升。在此背景下,随着美国大选逐步明朗化,预计风险偏好有望开始逐步回升。

当前金融股具备崛起的条件

方正证券认为,当前金融股具备崛起的条件,经济复苏、业绩边际显著改善、催化剂形成共振,估值修复一触即发。当前经济复苏渐入佳境,四季度存在内外需共振的可能性,经济进一步复苏的大环境下,大金融中的银行将受益于资产质量的提升,不良率的下降,保险则受益于需求复苏带来的长端利率上行,从而带来资产端收益率的抬升。业绩方面,不同于全部A股在二季度边际改善最明显,大金融三季度业绩边际改善的幅度最大,核心在于银行三季度营收基本保持稳定,调降利润的压力明显缓解。

催化剂方面,不管是银行还是非银Q2基金持仓都达到或接近历史低点附近,银行压降利润的要求可能会放宽,压制银行估值最大的负面因素消除,对于非银而言,资本市场改革稳步推进,引入中长期资金对券商、保险形成直接带动作用。

从大金融的基金持仓来看,截至2020年二季度银行持仓比例下行至4.31%,进一步刷新了历史低点,非银金融的持仓比例下行至4.71%,接近2016年的历史最低点水平,两者配置比例均有较大的提升空间,尤其是在四季度低估值风格占优的背景下。大金融的催化剂目前处于累积的过程,据彭博社报道,银行压降利润的要求可能会放宽,客观上而言,由于经济的加速恢复,企业盈利也在加速回升,工业企业利润当月同比恢复至10%以上的增速,银行让利的必要性在下降,这也意味着前期压制银行估值最大的负面因素消除。对于非银而言,资本市场改革稳步推进,引入中长期资金对券商、保险形成直接带动作用。从目前大金融的估值来看,银行PB仅0.7倍,处于近十年3.6%的估值分位,非银估值2.1倍,处于近十年57%的估值分位,较万得全A指数88%的估值分位明显偏低,估值修复一触即发。

估值方面,从目前大金融的估值来看,银行PB仅0.7倍,处于近十年3.6%的估值分位,非银估值2.1倍,处于近十年57%的估值分位,较万得全A指数88%的估值分位明显偏低。此外,顺周期相关行业中可选消费、中游周期品均在10月创出新高,仅金融明显滞涨,港股中内地银行指数已经先行反弹,底部反弹超10%,金融估值修复一触即发。

浙商证券认为,近期,从央行调节外汇管理政策、9月社融超预期、半导体景气向好、美国大选逐步明朗化等因素来看,利好在不断累积。以1-2个季度的时间维度看,市场进入做多窗口,结构选择上,基础配置选银行。

声明:证券时报力求信息真实、准确,文章提及内容仅供参考,不构成实质性投资建议,据此操作风险自担。

.gif) 证券时报APP

证券时报APP

.gif) 微信公众号

微信公众号